본문영역

DS투자증권에서 6일 제노코(361390)에 대해 "4분기와 24년을 위한 숨고르기"라며 투자의견을 'BUY'로 제시하였고, 아울러 목표주가로는 24,000원을 내놓았다.

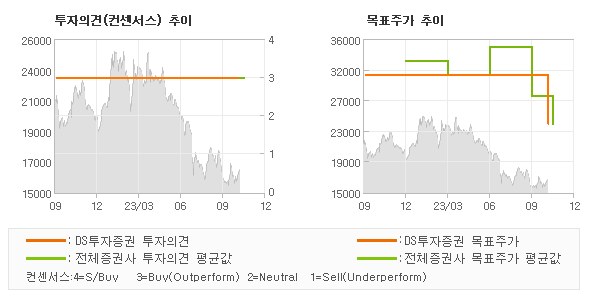

DS투자증권 조대형 애널리스트가 동종목에 대하여 이번에 제시한 'BUY'의견은 DS투자증권에서 9개월만에 매매의견을 새롭게 조정하는 것으로 직전 매매의견에서 큰 변화없이 그대로 유지되는 것이다. 그리고 최근 분기내 발표된 전체 증권사 리포트의 컨센서스와 비교를 해볼 경우에 오늘 발표된 투자의견은 전체의견에 수렴하고 있어, 이번 의견은 시장의 평균적인 기대감이 객관적으로 표현된 것으로 분석되고 있다.

목표주가의 추이를 살펴보면 한동안 같은 수준을 유지하다가 이번에 목표가가 하향조정되는 모습이다.

◆ Report briefing

DS투자증권에서 제노코(361390)에 대해 "3Q23 매출액 120억원(+42.9% YoY), 영업이익 3억원(흑전 YoY)를 달성하며 비수기인 3분기를 무난하게 지나갈 것으로 전망. TICN(전술정보통신체계사업)에 납기 도래에 따라 핵심부품개발 사업부 중심으로 안정적인 매출 시현이 예상. 다만 국방과학연구소로부터 수주했던 초소형 통신위성 항재밍/저피탐 웨이브폼 개발 프로젝트 수행에 따른 예정원가 및 손실 선반영으로 이익률은 다소 하락하겠음. 그러나 손실을 선반영한 프로젝트들과 TICN 양산 물량이 대부분 매출로 반영될 4분기는 분기 최대 실적이 예상."라고 분석했다.

또한 DS투자증권에서 "연내 예정됐던 K2 전차 900대 안테나 및 소형무장헬기 200대 인터콤(Inter Communication System) 장비 수주는 24년으로 지연된 것으로 판단. 그러나 4분기는 양산이 집중되는 분기이자 위성체 관련 사업들의 신규 수주가 예상 되는 분기이기 때문에 실적과 수주 잔고 모두 우상향할 것으로 기대. 저궤 도위성 및 초소형위성 관련 수주가 예상되고 7월 수주했던 울산급 Batch-III 후속함(2~6호)의 MFR(위상배열레이더)을 검사하기 위한 시험장비 수주도 기대. 다만 매출 인식과 수주 지연으로 인한 이익 추정치 하향으로 목표주가는 하향 조정."라고 밝혔다.

◆ Report statistics

DS투자증권의 동종목에 대한 최근 1년동안의 투자의견은 전체적으로 큰 변화없이 유지되고 있다.

오늘 DS투자증권에서 발표된 'BUY'의견 및 목표주가 24,000원은 전체의견에 수렴하면서 시장의 평균적인 기대감이 비교적 객관적으로 표현된 것으로 풀이되며 목표가평균 대비 7.7%정도 미달하고 있는 것으로 집계되었다. 참고로 최근에 목표주가를 가장 공격적으로 제시한 흥국증권은 투자의견 'BUY'에 목표주가 28,000원을 제시한 바 있다.

[DS투자증권 투자의견 추이]

- 2023.11.06 목표가 24,000 투자의견 BUY

- 2023.02.23 목표가 31,000 투자의견 BUY

- 2022.10.04 목표가 31,000 투자의견 BUY(유지)

[전체 증권사 최근 리포트]

- 2023.11.06 목표가 24,000 투자의견 BUY DS투자증권

- 2023.08.25 목표가 28,000 투자의견 BUY 흥국증권