본문영역

신한투자증권에서 16일 디앤씨미디어(263720)에 대해 "잘하고 있어요"라며 투자의견을 '매수(유지)'로 제시하였고, 아울러 목표주가로는 33,000원을 내놓았다.

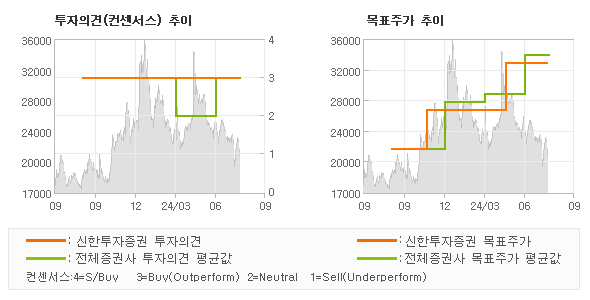

신한투자증권 김아람 애널리스트가 동종목에 대하여 이번에 제시한 '매수(유지)'의견은 신한투자증권의 직전 매매의견에서 큰 변화없이 그대로 유지되는 것이고 올해 초반의 시장컨센서스에 비추어 본다면 '중립'의견에서 '매수(유지)로' 상향조정된 것이다. 그리고 최근 분기내 발표된 전체 증권사 리포트의 컨센서스와 비교를 해볼 경우에 오늘 발표된 투자의견은 전체의견에 수렴하고 있어, 이번 의견은 시장의 평균적인 기대감이 객관적으로 표현된 것으로 분석되고 있다.

목표주가의 추이를 살펴보면 과거 상향조정되어오던 패턴이 최근 두차례 연속 같은 수준에 머물고 있는 모습이다.

◆ Report briefing

신한투자증권에서 디앤씨미디어(263720)에 대해 "업황 둔화로 인한 투자심리 악화가 아쉬워.웹툰 업종 투자심리 악화가 아쉬울 따름. 사업 순항중인 만큼 하반기 <나 혼자만 레벨업> IP 사업 성과 혹은 애니메이션 2기 방영이 구체화되면 다시 한 번 관심 받을 수 있을 것으로 기대. 2Q24 Review: 애니 방영 효과는 1개 분기에 그친듯. 게임 하향 안정화는 기존 대비 빠르게, 굿즈/단행본 수익은 없다고 가정해 24/25년 영업이익을 40억원/20억원 하향. 보수적 추정치이며 하반기 IP 사업 성과에 따라 상향 조정할 가능성 충분."라고 분석했다.

또한 신한투자증권에서 "2Q24 매출액과 영업이익은 각각 241억원(+56% YoY, +21% QoQ), 40억원(+240% YoY, +58% QoQ)으로 컨센서스(영업이익 51억원) 하회했으나 게임 흥행으로 21년 이후 최고 분기 영업이익 달성. [상품 및 기타] 매출액 82억원 중 절반이 게임 로열티, 절반이 <이세계아이돌> 굿즈 유통 대행 효과. 게임은 정산시점 차이로 5월 매출만 반영됐으며 역산 시 로열티율 약 4~5% 추정. [전자책] 애니 방영 효과 사라져 전기대비 -40억원 기록했으나 어려운 업황에도 전년동기대비 +6억원 선방."라고 밝혔다.

◆ Report statistics

신한투자증권의 동종목에 대한 최근 1년동안의 투자의견은 전체적으로 큰 변화없이 유지되고 있다. 목표주가는 2023년8월 22,000원이 저점으로 제시된 이후 이번에 발표된 33,000원까지 꾸준하게 상향조정되어 왔다.

오늘 신한투자증권에서 발표된 '매수(유지)'의견 및 목표주가 33,000원은 전체의견에 수렴하면서 시장의 평균적인 기대감이 비교적 객관적으로 표현된 것으로 풀이되며 목표가평균 대비 2.9%정도 미달하고 있는 것으로 집계되었다. 참고로 최근에 목표주가를 가장 공격적으로 제시한 하이투자증권은 투자의견 'BUY'에 목표주가 35,000원을 제시한 바 있다.

[신한투자증권 투자의견 추이]

- 2024.08.16 목표가 33,000 투자의견 매수(유지)

- 2024.07.23 목표가 33,000 투자의견 매수(유지)

- 2024.05.16 목표가 33,000 투자의견 매수(유지)

- 2023.11.17 목표가 27,000 투자의견 매수(유지)

- 2023.08.29 목표가 22,000 투자의견 BUY

[전체 증권사 최근 리포트]

- 2024.08.16 목표가 33,000 투자의견 매수(유지) 신한투자증권

- 2024.07.11 목표가 35,000 투자의견 BUY 하이투자증권