본문영역

현대차증권에서 8일 넷마블(251270)에 대해 "매출이 아쉽지만 이익은 잘 버텼다!"라며 투자의견을 'BUY'로 제시하였고, 아울러 목표주가로는 90,000원을 내놓았다.

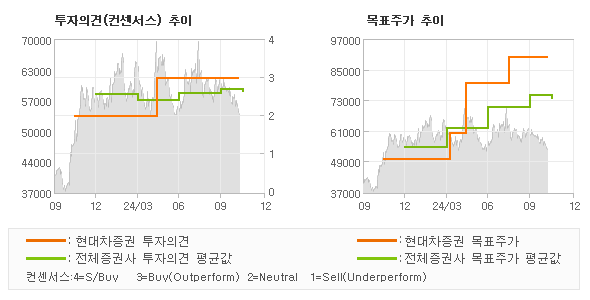

현대차증권 김현용 애널리스트가 동종목에 대하여 이번에 제시한 'BUY'의견은 현대차증권의 직전 매매의견을 그대로 유지하는 것이고 올해 초반의 매매의견을 기준으로 본다면 '중립'의견에서 'BUY로' 상향조정된 것이다. 그리고 최근 분기내 발표된 전체 증권사 리포트의 컨센서스와 비교를 해볼 경우에 오늘 발표된 투자의견은 전체의견 대비해서 조금더 긍정적인 수준으로 평가되는데, 이는 동종목에 대한 기대감을 강하게 표현한 것으로 분석되고 있다.

목표주가의 추이를 살펴보면 최근 장기간 목표가가 같은 수준에 머물고 있는 모습이다.

◆ Report briefing

현대차증권에서 넷마블(251270)에 대해 "3분기 영업이익 655억원으로 추정치 15%, 컨센서스 8% 상회한 실적 시현. 4분기 신작 킹아서 출시 및 나혼렙 대규모 업데이트로 전분기비 실적 개선 전망. 2025년 왕좌의 게임: 킹스로드, 일곱 개의 대죄: Origin 포함 총 9종 신작 출시 예정. 프로젝트 SOL 퍼블리싱으로 외부 개발작 라인업도 강화. 동사는 최근 알트나인의 MMORPG 신작 프로젝트 SOL에 대한 퍼블리싱 계약 체결. 프로젝트 SOL은 모바일/PC향으로 개발 중인 중세 판타지 배경 MMORPG로 2025년 글로벌 출시 목표."라고 분석했다.

또한 현대차증권에서 "동사 3분기 실적은 매출액 6,473억원(YoY +2.6%), 영업이익 655억원(YoY 흑자전환)으로 추정치 대비 매출은 8% 하회하였지만, 이익은 15% 상회(컨센서스 대비 8% 상회)한 양호한 실적 시현. 외형 성장이 기대보다 저조했던 것은 나 혼자만 레벨업 매출이 전분기비 46% 급감한 영향으로 파악. 반면 영업비용에서는 마케팅비(3Q 신작 일곱 개의 대죄 키우기)가 YoY -28%, QoQ -27% 급감했고 지급수수료율도 추정치(36.0%)를 하회한 34.7%(YoY -3.2%p, QoQ +1.1%p)를 기록하며 전체 YoY -10.8% 절감."라고 밝혔다.

◆ Report statistics

현대차증권의 동종목에 대한 최근 1년동안의 투자의견은 전체적으로 상향조정되고 있다. 목표주가는 2023년11월 50,000원이 저점으로 제시된 이후 이번에 발표된 90,000원까지 꾸준하게 상향조정되어 왔다.

오늘 현대차증권에서 발표된 'BUY'의견 및 목표주가 90,000원은 전체 컨센서스 대비해서 조금더 긍정적인 수준으로 풀이되며 목표가평균 대비 25.7% 초과하고 있는 것으로 집계되었다. 참고로 최근에 목표주가를 가장 공격적으로 제시한 신한투자증권은 투자의견 '매수'에 목표주가 96,000원을 제일 보수적인 의견을 제시한 키움증권은 투자의견 'MARKETPERFORM'에 목표주가 57,000원을 제시한 바 있다.

[현대차증권 투자의견 추이]

- 2024.11.08 목표가 90,000 투자의견 BUY

- 2024.10.14 목표가 90,000 투자의견 BUY

- 2024.08.27 목표가 90,000 투자의견 BUY

- 2024.08.09 목표가 90,000 투자의견 BUY

- 2024.05.29 목표가 80,000 투자의견 BUY

[전체 증권사 최근 리포트]

- 2024.11.08 목표가 90,000 투자의견 BUY 현대차증권

- 2024.11.08 목표가 59,000 투자의견 MARKETPERFORM 대신증권

- 2024.11.08 목표가 58,000 투자의견 HOLD 유진투자증권

- 2024.10.31 목표가 57,000 투자의견 MARKETPERFORM 키움증권