본문영역

하나증권에서 12일 삼성전기(009150)에 대해 "투자심리 회복중"라며 투자의견을 'BUY'로 제시하였고, 아울러 목표주가로는 200,000원을 내놓았다.

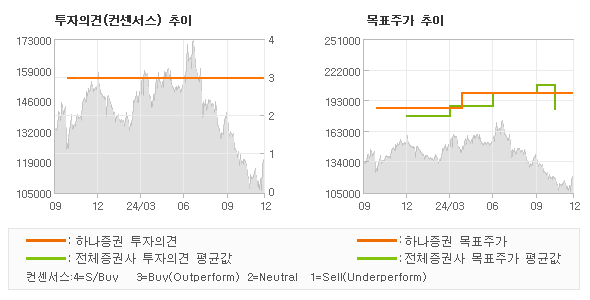

하나증권 김록호 애널리스트가 동종목에 대하여 이번에 제시한 'BUY'의견은 하나증권의 직전 매매의견에서 큰 변화없이 그대로 유지되는 것이고 올해 초반의 매매의견을 기준으로 볼때도 역시 '매수'의견이 계속 유지되고 있는 상태이다. 그리고 최근 분기내 발표된 전체 증권사 리포트의 컨센서스와 비교를 해볼 경우에 오늘 발표된 투자의견은 전체의견에 수렴하고 있어, 이번 의견은 시장의 평균적인 기대감이 객관적으로 표현된 것으로 분석되고 있다.

목표주가의 추이를 살펴보면 최근 장기간 목표가가 같은 수준에 머물고 있는 모습이다.

◆ Report briefing

하나증권에서 삼성전기(009150)에 대해 "중국의 이구환신 및 소비쿠폰 정책 대상으로 스마트폰이 포함되었음. 그 동안의 이구환신 정책은 주로 냉장고, 세탁기 등의 가전 제품이 주요 대상이었던 점과 다름. 24년 11월 이구환신의 일환으로 항저우시 춘안현은 스마트폰, 태블릿, HMD 3가지 주요 제품군을 지정했음. 장수성 및 구이저우성은 핸드셋 및 태블릿PC 등의 고품질 소비재를 포함시켰음. 아울러 소비 쿠폰 정책 하에서 선전은 재정 자금 5억 위안을 투입해 스마트폰 등의 3C 제품의 이구환신을 지원하기로 했음. 중국 스마트폰의 채널 재고 소진이 우선되어야 하는 상황에서 소비를 자극할 수 있는 정책은 투자심리 측면에서 긍정적이라 판단됨"라고 분석했다.

또한 하나증권에서 "24년 4분기 매출액은 2조 3,741억원(YoY +3%, QoQ -9%), 영업이익은 1,508 억원(YoY +37%, QoQ -33%)으로 전망. 기존 매출액과 영업이익을 각각 2%, 11% 하향 조정하는데, 이는 스마트폰, PC 등의 IT 제품 중심으로 기존 예상보다 수요가 부진했기 때문. MLCC는 연말 재고조정 기간에도 불구하고 서버향 수요는 견조했지만, 스마트폰의 수요 부진 영향이 컸음. 패키지 솔루션 부문에서도 FCCSP 및 메모리향 기판이 당초 예상보다 부진했고, PC향 FCBGA 역시 기존 추정치를 하회할 것으로 추정. 다만, 11월 평균 월/달러 환율이 1,395원이었고, 현재도 1,400원을 상회하고 있어 환율 가정 1,380원대비 우호적인 부문은 현재 추정치 상회의 요인으로 기대할 수 있음"라고 밝혔다.

◆ Report statistics

하나증권의 동종목에 대한 최근 1년동안의 투자의견은 전체적으로 큰 변화없이 유지되고 있다. 목표주가는 2024년2월 185,000원이 저점으로 제시된 이후 이번에 발표된 200,000원까지 꾸준하게 상향조정되어 왔다.

오늘 하나증권에서 발표된 'BUY'의견 및 목표주가 200,000원은 전체의견에 수렴하면서 시장의 평균적인 기대감이 비교적 객관적으로 표현된 것으로 풀이되며 목표가평균 대비 10.3% 초과하고 있는 것으로 집계되었다. 참고로 최근에 목표주가를 가장 공격적으로 제시한 키움증권은 투자의견 'BUY'에 목표주가 210,000원을 제일 보수적인 의견을 제시한 삼성증권은 투자의견 'BUY'에 목표주가 160,000원을 제시한 바 있다.

[하나증권 투자의견 추이]

- 2024.12.12 목표가 200,000 투자의견 BUY

- 2024.11.25 목표가 200,000 투자의견 BUY

- 2024.10.30 목표가 200,000 투자의견 BUY

- 2024.08.01 목표가 200,000 투자의견 BUY

- 2024.04.30 목표가 200,000 투자의견 BUY

[전체 증권사 최근 리포트]

- 2024.12.12 목표가 200,000 투자의견 BUY 하나증권

- 2024.12.12 목표가 170,000 투자의견 BUY 대신증권

- 2024.12.11 목표가 180,000 투자의견 BUY 하이투자증권

- 2024.11.29 목표가 165,000 투자의견 BUY 유진투자증권