본문영역

SK 투자, 추가 매입은 7년 빗장

美 등 해외서 인수 움직임 활발

상장후 몸값·일본 내 여론 변수

【파이낸셜뉴스 도쿄=조은효 특파원】 매각설이 돌고 있는 일본의 반도체업체 키오시아(옛 도시바메모리홀딩스)가 오는 9월 도쿄증시 상장계획을 사실상 확정했다. 상장을 통한 몸값을 키워서 매각 절차가 빨라질 것이라는 전망이 나오고 있다. 최근 미국의 웨스턴디지털(3위)과 마이크론테크놀로지(5위)가 키오시아 인수를 타진했던 것으로 알려져, 이번 상장이 기업 인수 합병(M&A) 및 시장 재편으로 가는 길목 노릇을 할 것으로 분석된다. 단일 주주로는 키오시아의 최대 주주인 도시바(40.6%)는 재무구조 개선을 위해 상장 후 가치를 높여 매각한다는 입장을 내비친 바 있다.

1일 교도통신 등은 키오시아가 도쿄 증권거래소에 9월 중 상장 완료를 위해 이달 중 도쿄증권거래소에 상장을 신청할 것이라고 보도했다. 글로벌 반도체 호황으로 관련 종목 주가에 힘이 실리며, 기업공개(IPO)를 실시할 여건이 조성됐다고 판단한 것이다. 도시바는 경영난 타개를 위해 지난 2018년 베인 캐피털, SK하이닉스, 애플 등이 참여한 한·미·일 연합 컨소시엄에 이 메모리 사업부의 지분 절반을 이미 매각했다. 사명도 키오시아로 변경했다.

한·미·일 연합 컨소시엄에 참여한 SK하이닉스의 투자액은 4조3000억원 정도다. 향후 상장 후에는 SK하이닉스의 지분이 최대 15%정도로, 키오시아의 3대 주주가 될 것으로 추정된다. 일본의 업계 관계자들은 15% 안팎의 지분을 갖게 될 SK하이닉스가 "언젠가는 키오시아를 지배하는 것 아니냐"며 긴장의 끈을 놓지 못하고 있다. 현실화되기까지는 앞으로 '최소 7년'은 더 걸리는 얘기인데도, 최근 SK의 공격적 투자 행보가 더해지면서 시나리오 중의 하나로 여겨지는 모양새다.

'7년'이란, 당초 한·미·일 연합 컨소시엄에 지분 매각 당시, 일본 정부는 한국 기업인 SK하이닉스에 대해 2028년까지는 키오시아 의결권을 15%이상 보유할 수 없으며, 추가적인 주식 매입도 할 수 없도록 막아놓은 기간을 의미한다. 해외 기업에 반도체 사업이 넘어가는 것을 막기 위한 조치로 풀이된다. 인수 빗장이 해제되려면 향후 7년이 더 소요되는데도 일본 내에서는 SK를 향한 경계 눈초리를 감추지 못하고 있다.

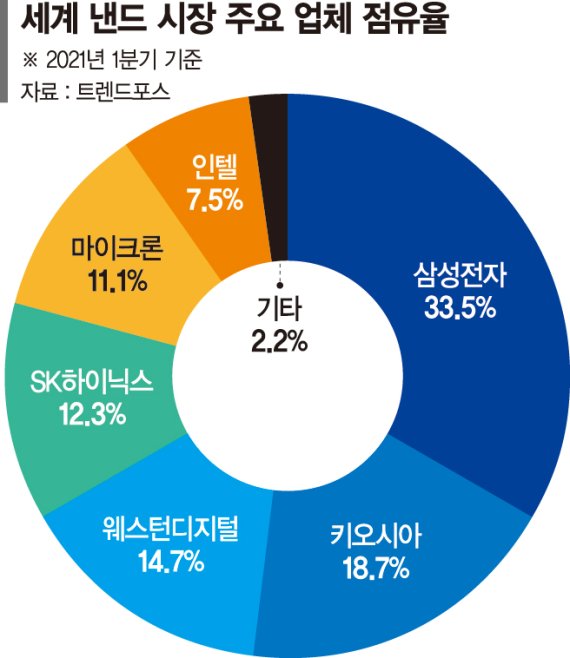

최근 니혼게이자이신문은 SK하이닉스의 반도체 위탁생산(파운드리)사업 확대 구상을 전하며, "삼성전자에 가려진 '복병 SK'가 세차게 힘을 키우고 있다"며 "SK가 반도체 메모리 업계 구조 조정의 태풍의 눈이 되고있다"고 평가했다. 시장 점유율 4위인 SK하이닉스는 이미 인텔의 낸드 사업부(6위) 인수작업으로, 단숨에 2위까지 치고 올라갈 기세다.

SK하이닉스의 키오시아에 대한 투자 확대가 7년 간 묶인 반면, 반도체 시황 급변으로 키오시아를 향한 일본 국내외 여타 기업들의 인수나 사업 제휴 등의 움직임은 속도를 낼 것으로 예상된다.이미 4월 초 미국 마이크론(5위)과 웨스턴디지털(3위)은 300억 달러(약 34조5400억원)정도에 키오시아를 인수하는 방안을 검토했다고 발표하기까지 했다.

특히, 3위 웨스턴디지털이 키오시아 인수에 성공할 경우, 세계 1위 삼성전자의 시장 점유율을 넘어서게 된다.

<style type="text/css" media="all">.iwmads{z-index:1000!important;transition:max-height 400ms ease-in-out;-webkit-transition:max-height 400ms ease-in-out;-moz-transition:max-height 400ms ease-in-out;-ms-transition:max-height 400ms ease-in-out;-o-transition:max-height 400ms ease-in-out;}.iwmads span{display:none}.ip-title h1{margin-left:35px!important}.ip-title h1:before{background-image:url(//static.interworksmedia.co.kr/PID1202/AT/A/logo.jpg)}.ip-icons .close, .ip-icons .close2{top:10px;right:10px;width:20px;height:20px;}</style>

자세히 보기

다만, 상장 후에는 인수대금이 치솟을 수 있어, 매각에 제약요인이 될 수는 있다. 여기에 일본 정부가 반도체 산업을 '경제 안보' 관점에서 재건해야 한다는 입장을 취하고 있어, 해외 매각을 둘러싼 분위기가 전보다 한층 까다로워졌다.

ehcho@fnnews.com 조은효 기자

https://www.fnnews.com/news/202107011801509498